Las fintechs, o empresas de tecnología financiera, han transformado el sector financiero al modernizar la forma en que las personas interactúan con el dinero y los servicios financieros. Semana Mundial del Inversionista: 5 grandes cambios impulsados por las fintech que han revolucionado el sector financiero tradicional.

En los últimos años la combinación de la tecnología financiera y los fondos mutuos ha abierto nuevas puertas a las personas que quieren rentabilizar su dinero, brindándoles una forma sencilla de acceder a más opciones de inversión.

5 grandes cambios impulsados por las fintech que han revolucionado el sector financiero tradicional

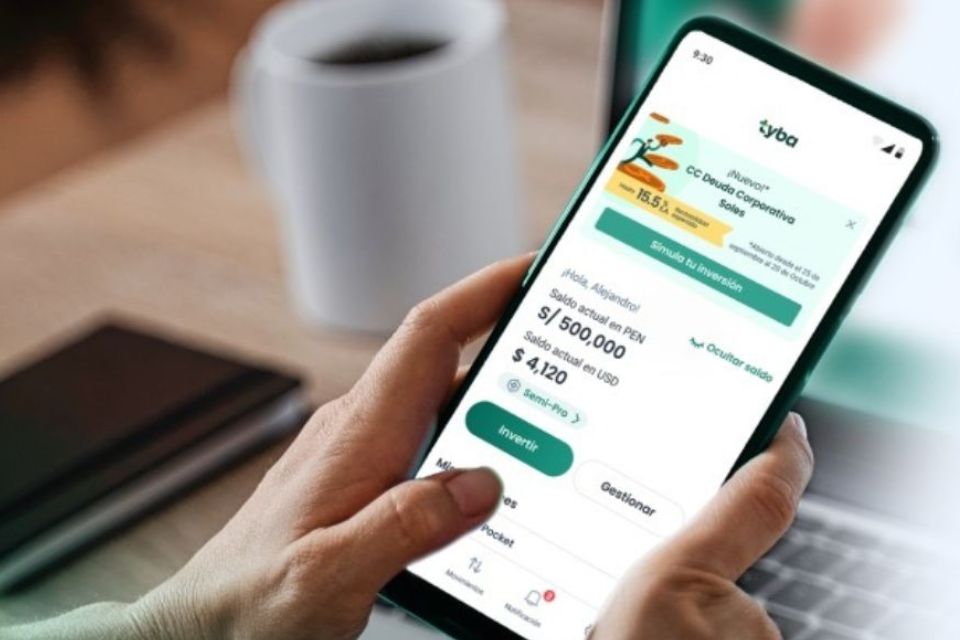

“Derribar las barreras tradicionales de entrada al mundo de la inversión en fondos mutuos ha sido uno de los grandes logros de las fintech. Los inversores, tanto novatos como experimentados, pueden aprovechar las plataformas tecnológicas para acceder a una amplia variedad de fondos mutuos de manera fácil y rápida, sin la necesidad de grandes sumas de dinero”, indicó Jose Ibarra, Chief Product Officer de tyba, plataforma de inversiones para clientes del BCP.

En el marco de la semana del inversionista

Te contamos 5 grandes cambios impulsados por las fintech que han revolucionado el sistema financiero tradicional y ha permitido despertar en más personas el ánimo inversionista:

- Acceso más amplio y fácil: Las fintech permiten a inversores de todos los niveles de experiencia acceder a los mercados de valores de manera más sencilla y asequible. Ya no es necesario tener grandes sumas de dinero o conocimientos profundos para invertir en acciones, bonos u otros activos. Por ejemplo, desde 20 soles o 5 dólares, las personas pueden empezar a invertir a través de la plataforma tyba desde un celular o en la web.

- Diversificación eficiente: Estas plataformas ofrecen una amplia gama de activos y productos de inversión, lo que facilita la diversificación de las carteras. La diversificación reduce el riesgo al distribuir los activos en diferentes clases y regiones, lo que puede optimizar el rendimiento a largo plazo. Desde tyba se puede invertir, a través de fondos mutuos gestionados y administrados por Credicorp Capital S.A SAF, en mercados extranjeros, como el americano, el europeo y el asiático, así como en el mercado de Latam y local.

- Transparencia: La mayoría de las fintech proporciona información detallada sobre las alternativas disponibles, así como análisis oportunos y datos en tiempo real. La plataforma tyba proporciona a los inversores acceso a información actualizada sobre los fondos mutuos, sus rendimientos históricos y sus costos asociados. Esto permite tomar decisiones de inversión informadas y evitar sorpresas inesperadas.

- Personalización: Algunas fintech permiten a los inversores personalizar sus carteras según sus objetivos, tolerancia al riesgo y preferencias. Esto significa que puedes construir una cartera que se adapte a tus necesidades específicas. En tyba, por ejemplo, puedes conocer tu perfil inversionista respondiendo un breve cuestionario y así obtener recomendaciones de acuerdo a tu nivel de riesgo, o elegir por tu cuenta.

- Educación financiera: Muchas fintech ofrecen recursos y herramientas educativas para ayudar a los inversores a comprender mejor el mundo de las inversiones y las finanzas, lo que fomenta la toma de decisiones financieras informadas. En el blog educatyba puedes encontrar diferentes contenidos actuales, desde análisis de mercado peruano y extranjero hasta tips para el manejo de las finanzas personales.

“Las wealthtech, es decir, fintechs que tienen que ver con la gestión del patrimonio e inversiones, han permitido que los mercados financieros rompan barreras, sean más accesibles y transparentes para inversores tanto experimentados como principiantes. Estos beneficios han contribuido a cambiar la forma en que las personas gestionan sus finanzas y planifican su futuro financiero. En tyba trabajamos con el objetivo de que las personas conozcan y entiendan cada vez más el mundo de las finanzas para que se beneficien de este y así puedan lograr sus metas a corto, mediano y largo plazo”, concluyó Ibarra.

Sobre tyba

Desarrollada por Krealo, el Corporate Venture Capital del grupo Credicorp, tyba es una fintech que funciona como un canal de inversión que brinda acceso a inversiones de calidad de manera digital, simple y con respaldo, a través de la última tecnología y brindando facilidad de uso para los usuarios. Nació en Colombia en el 2019 como un canal digital de las empresas del Holding Credicorp Ltd. en dicho país. En específico, a través de tyba, se puede invertir en Fondos de Inversión Colectiva (los Fondos Mutuos en Perú) y Fondos de Pensiones Voluntarias de Credicorp Capital Fiduciaria y CDT digital (el equivalente a depósitos a plazo en Perú) de Mibanco Colombia. En el 2021 llegó a Perú como un canal digital del BCP para invertir en fondos mutuos de Credicorp Capital S.A SAF y, a finales de ese mismo año, se lanzó en Chile, inicialmente como una funcionalidad dentro de la app Tenpo, fintech chilena también desarrollada por Krealo, y ahora ya se encuentra disponible en las tiendas de aplicaciones. Entre los tres países, al cierre del primer semestre del 2023, alcanzó más de 935 mil usuarios registrados y cerca de 80,4 millones de dólares gestionados a través de la plataforma.